Se tem um crédito habitação, muito provavelmente, já terá ouvido falar da Euribor. Afinal de contas, esta taxa tem um impacto determinante no empréstimo.

Neste artigo, explicamos-lhe o que é a Euribor e qual a influência que tem na vida das pessoas.

O Que é a Euribor?

A Euribor (“European Interbank Offered Rate”) é uma taxa de juro usada como referência para empréstimos entre bancos na Zona Euro e é utilizada como indexante no crédito habitação com taxa variável.

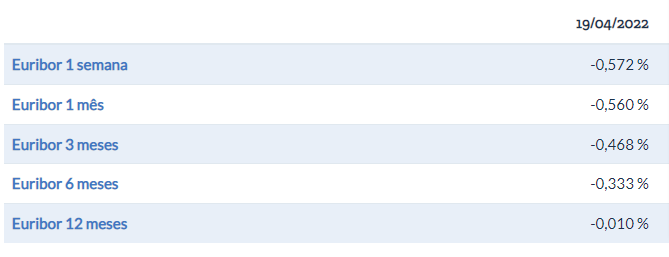

A Euribor pode ter diferentes prazos, nomeadamente:

- Uma semana;

- Um mês;

- Três meses;

- Seis meses;

- Doze meses.

Por exemplo, se contratar um empréstimo com a Euribor a 6 meses, a sua prestação vai ser revista a cada semestre de acordo com a taxa em vigor nesse período.

A Euribor é, assim, o elemento "oscilante" de um crédito habitação com taxa variável. A outra componente é o spread, que é fixo.

➡️ Taxa de juro do empréstimo: Spread (estanque) + Euribor (variável).

De resto, a Euribor é também utilizada em pedidos de créditos ao consumo, empréstimos hipotecários e depósitos bancários.

👍 O uso de um simulador de crédito habitação é também uma boa forma de conhecer o valor da sua mensalidade.

Como é que a Euribor Influencia a Prestação do Crédito?

É muito simples: se a Euribor subir na altura da revisão, a mensalidade da casa aumenta. Pelo contrário, se descer, a prestação também cai.

A frequência com que a Euribor é revista no seu contrato de crédito habitação depende do prazo escolhido. Os mais comuns são os 3, 6 e 12 meses.

A nova Euribor (e, por conseguinte, a nova mensalidade) a aplicar é a do mês anterior àquele em que o indexante é revisto.

👉 Se a Euribor do seu contrato for revista em dezembro, por exemplo, a taxa a aplicar corresponde à de novembro.

Para clarificar, vamos apresentar um exemplo prático.

A Daniela e o Nuno começaram a pagar um crédito habitação em março de 2024 e o contrato tem as especificidades seguintes:

- Euribor a 6 meses;

- Spread de 0,70%;

- Prazo de pagamento de 420 meses;

- Montante em dívida no valor de 200.000€.

Em março, a mensalidade deste casal era de cerca de 959€, à luz da Euribor em vigor na altura para o prazo de 6 meses.

Meio anos depois, em agosto, o contrato é atualizado e a prestação é revista de acordo com a média da Euribor em julho (de 3,644%).

✅ Face a esta atualização, a prestação da Daniela e do Nuno passa a fixar-se em cerca de 927€.

Neste caso, a descida da mensalidade é, pois, resultado de uma diminuição da Euribor.

Ora, caso tenha ou pretenda vir a ter um empréstimo com taxa variável, estas flutuações são algo que deve considerar para não encontrar nenhuma surpresa ao final do mês.

Qual é o Melhor Prazo na Euribor?

A resposta depende da sua tolerância ao risco.

- Euribor a 3 Meses: a prestação muda com mais frequência e isso pode ser positivo ou negativo, dependendo da evolução do indexante.

- Euribor a 6 Meses: oferece um maior equilíbrio e uma maior margem para se adaptar a subidas ou descidas da mensalidade.

- Euribor a 12 Meses: é a opção mais adequada para quem procura estabilidade e previsibilidade.

Ainda tem dúvidas sobre a escolha mais benéfica? Uma simulação online pode ajudar.

Através do simulador da Gestlifes, conseguiremos identificar qual a solução de crédito habitação mais benéfica face às suas necessidades e perfil financeiro.

Como é Calculada a Euribor?

A Euribor é calculada a partir da média das taxas de juro dos empréstimos que um conjunto de bancos de referência na Zona Euro praticam entre si.

Esse cálculo é feito diariamente pelo European Money Markets Institute (EMMI).

👉 A Caixa Geral de Depósitos faz parte do painel de bancos que determina as taxas Euribor e é a única instituição financeira portuguesa na lista.

Na prática, o cálculo é feito nas seguintes etapas:

- Os bancos reportam ao EMMI as taxas de juro que estão a praticar nos empréstimos;

- São excluídos 15% das taxas mais altas e 15% das taxas mais baixas;

- É feita uma média aritmética a partir das taxas restantes.

- O valor é publicado diariamente com base nos diferentes prazos da Euribor.

Média Mensal Euribor

| Mês | Euribor 3 Meses | Euribor 6 Meses | Euribor 12 Meses |

|---|---|---|---|

| Maio 2025 | 2,087% | 2,116% | 2,081% |

| Abril 2025 | 2,249% | 2,202% | 2,143% |

| Março 2025 | 2,442% | 2,385% | 2,398% |

| Fevereiro 2025 | 2,525% | 2,460% | 2,407% |

| Janeiro 2025 | 2,704% | 2,614% | 2,525% |

| Dezembro 2024 | 2,825% | 2,632% | 2,436% |

| Novembro 2024 | 3,007% | 2,788% | 2,506% |

| Outubro 2024 | 3,167% | 3,002% | 2,691% |

| Setembro 2024 | 3,434% | 3,258% | 2,936% |

| Agosto 2024 | 3,548% | 3,425% | 3,166% |

| Julho 2024 | 3,685% | 3,644% | 3,526% |

| Junho 2024 | 3,725% | 3,715% | 3,650% |

A tabela apresenta os valores da Euribor numa base mensal para os três prazos principais e ilustra uma tendência de decréscimo consistente.

Este dado é particularmente relevante por significar um alívio nas mensalidades. De facto, o padrão é claro. Se a Euribor baixar, a sua prestação diminui também; caso suba, vai sentir o impacto negativo na carteira ao final do mês.

Como Mitigar o Impacto da Euribor?

Há diversas opções que pode considerar para mitigar uma subida da Euribor.

- Mudar para taxa fixa: pode contactar o seu banco no sentido de alterar a taxa de juro variável para uma taxa fixa, no âmbito de uma renegociação do crédito.

- Renegociar outras variáveis: do mesmo modo, pode rever condições como o prazo de pagamento ou o spread, por exemplo. O seu foco deve estar em baixar a taxa de esforço.

- Transferir o crédito: ao mover o seu empréstimo para outro banco, poderá encontrar condições contratuais mais benéficas. Por exemplo, pode gozar de um melhor spread, de prazos de pagamento mais alargados, ou mesmo de uma taxa fixa.

- Amortizar o crédito: se reembolsar antecipadamente uma parte o montante em dívida, beneficiará de mensalidades mais baixas.

✅ Quem tem um contrato de crédito habitação com taxa variável está isento das comissões de amortização até ao final do ano.

- Consolidar créditos: se tiver várias prestações a decorrer, a estratégia de consolidar os empréstimos pode ajudar, já que, na prática, estará a juntar todas as dívidas num único contrato com uma mensalidade bastante mais reduzida.

- Aproveitar apoios em vigor: atualmente, há um conjunto de medidas para ajudar quem tem crédito habitação, desde a bonificação de juros até à isenção do IMT e do imposto de selo.

Adicionalmente, poderá ponderar estratégias como o pedido de um período de carência de capital ou a adesão às moratórias de crédito habitação.

Conclusão

A Euribor é a principal taxa da referência da Zona Euro e a variação deste indicador tem uma forte influência no crédito habitação.

Neste contexto, e caso precise de melhorar as condições do seu empréstimo para compra de casa, poderá contar com a ajuda da Gestlifes.

Através de uma simulação online, indicamos-lhe, sem qualquer custo ou compromisso, as melhores alternativas para obter condições contratuais mais favoráveis tendo por base a sua situação em particular.

Perguntas Frequentes

O Que é a Euribor?

A Euribor é uma taxa de juro de referência na concessão de crédito habitação com taxa variável. Para quem tem este tipo de empréstimo, a Euribor detém uma importância muito grande, já que impacta diretamente o valor da mensalidade.

Como é Que a Euribor Influencia a Prestação do Crédito?

Se a Euribor subir aquando da revisão da taxa, a prestação sobe. Se a Euribor descer, a mensalidade diminui. Estas subidas e descidas aplicam-se, especificamente, nos contratos de crédito habitação com taxa variável.

A frequência com que a Euribor é revista depende do prazo escolhido. Os 3, 6 e 12 meses são os mais comuns.

Como é Calculada a Euribor?

A Euribor é calculada a partir da média das taxas de juro praticadas nos empréstimos entre um conjunto de bancos de referência na Zona Euro.

O Que Influencia a Euribor?

Há dois grandes fatores a impactar as taxas Euribor:

- As políticas monetárias do Banco Central Europeu (BCE);

- O estado da economia mundial.

Estas duas determinantes funcionam de forma interdependente. Em concreto, uma situação de crise ou uma subida da inflação, por exemplo, leva o BCE a aumentar as taxas de juro no sentido de mitigar essa conjuntura desfavorável.

Qual a Previsão da Euribor nos Próximos Anos?

É impossível saber ao certo como a Euribor vai evoluir, uma vez que o trajeto da taxa depende de fatores macroeconómicos, sociais e políticos. Ainda assim, é possível ter estimativas com base na análise de especialistas em mercados financeiros. O importante é acompanhar esses profissionais e a evolução do mercado de uma forma mais geral.

Qual a Evolução da Euribor?

Desde que foi criada, em 1999, a Euribor sofreu sempre subidas e descidas. Por exemplo, perante a crise do subprime, em 2008 e 2009, e quando estalou a guerra na Ucrânia, em 2022, as taxas subiram de forma muito significativa. Depois desses períodos, seguiu-se uma tendência de queda das Euribor.

Ora, a evolução é flutuante e depende da economia mundial, bem como das decisões do BCE. Por isso, será muito difícil prever o comportamento das taxas.